- 使用していないクレジットカードや銀行口座が多く入出金が複雑

- お金の流れを正確に把握できていない

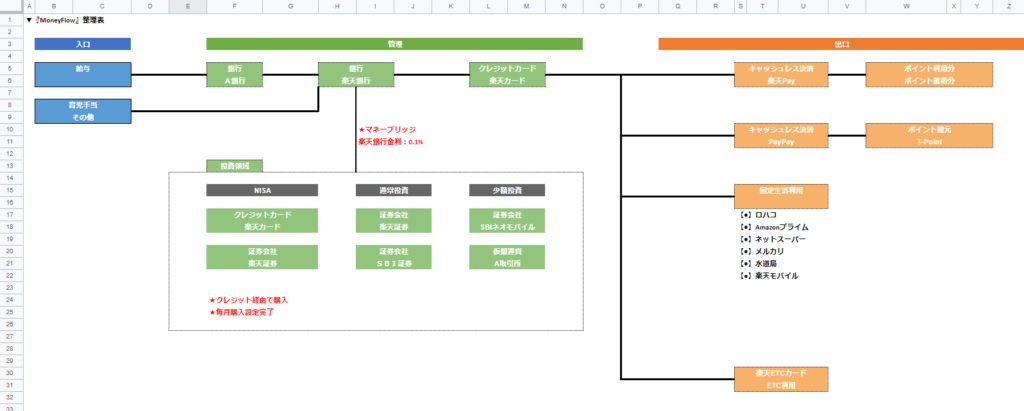

今回は、3年程前から取り入れているお金の流れの可視化についてです。

支払い方法も多様化が進み、お金の流れが煩雑になりやすい昨今、可視化するメリットは多いです。

イメージサンプルをお見せしながらご紹介できればと思います。

お金の流れを可視化する事で、様々なメリットが生まれます。

- 不要なクレジットカードがわかる事で解約できる

- 不要な銀行口座がわかる事で解約できる

- 入出金がシンプルになり管理しやすくなる

- キャッシュレス決済ポイントやクレジットカードのポイントが貯まりやすくなる

- 全体像が分かっている事で改善点がわかる

お金の可視化とは?

説明するよりも以下のサンプルを見ていただくのがイメージしやすいかと思います。

私の場合は、スプレッドシートで作成しています。エクセルやパワーポイントなど使いやすいもので良いと思います。

我が家では、『MoneyFlow整理表』と呼んでいます。

『MoneyFlow整理表』の書き方

3つのカテゴリに分かれています。

入口

給与や副業での収入、手当などの収入の入り口を表すエリアです。

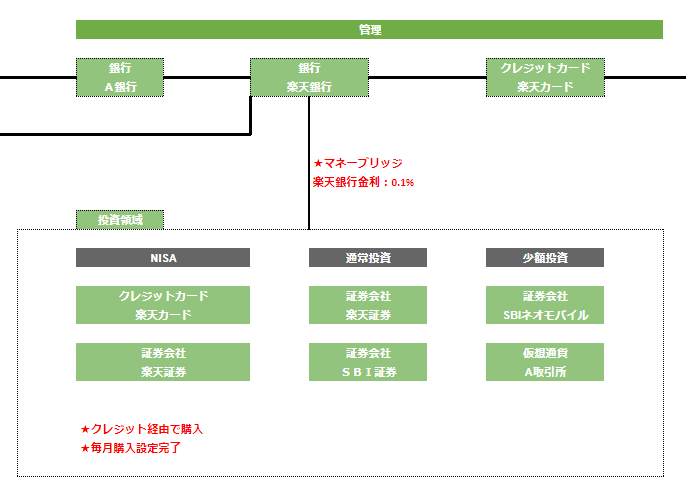

管理

給与振り込み銀行や投資資金用の銀行、証券会社との連携、クレジットカードなどの連携を表す管理用エリアです。投資を長く続けていると複数の証券会社との連携などで複雑になりやすいので早めに可視化をしておきたいエリアです。

出口

クレジットカードやキャッシュレス決済の引き落としがどの銀行やクレジットカードに連携しているのかを表すエリアです。連携方法や決済方法によっては高還元を受ける事ができる為、可視化の効果を実感しやすいです。

赤字で注意点を入れる

今後改善していきたいポイントや各種設定状況などを赤字でメモしています。

他にも無駄に作ってしまったポイントカードの残高なども赤字で記載してできるだけ早く消化するようにメモ書きしたりしています。

クレジットカードに支払いを集約する

1枚のクレジットカードに支払いを集約することで月末の家計簿管理が非常に簡単になります。

楽天カードなどであれば以下画像の様に、『ご利用明細』『家計簿』からCSVで利用金額をダウンロードできます。

何にいくら使っているのかを複数のクレジットカードや銀行口座から確認する手間を最小化できます。他にも、クレジットカードで支払うことでポイントがもらえるなどのメリットがあります。

なぜ、可視化するのか?

選択肢が多すぎて頭だけでは限界がある。

例えば、

銀行口座×4 枚

クレジットカード×4 枚

キャッシュレス決済×2

口座振替×10

= 4 × 4 × 2 × 10 = 320パターン

可視化せずに、320パターン存在する中で最適解を見つけ出すことは難易度が高い。

切り替えに時間がかかる

銀行やクレジットカード、口座引き落としの各種設定は、1~2ヵ月単位のスパンで手続きされることが多く途中で忘れてしまう可能性もあり、中途半端な状態になってしまうことで残高不足やより煩雑な管理になってしまう。

こうしたことを防ぐためにも可視化が必要になります。

『お金の流れ可視化』してよかった事

ポイントが貯まりやすく、使いやすい

分散していたポイントをまとめることでポイントは貯まりやすくなる。ポイントが貯まりやすいことで、使う頻度も高めることができます。

ポイントは利子を生まない為、できる限り早く&必需品で消化するようにしています。

年会費を抑えられる

年に一度、使ってないカードからの年会費の請求を受ける事はないでしょうか。可視化し、無駄なカードを無くすことで年会費を抑えることができます。

暗証番号を覚えやすい

複数のクレジットカードを持っていると忘れてしまうことがある。カードを少なくしておけば忘れることなく過ごせる。

最後に

今回は、シンプルなサンプルをご紹介しましたが、夫婦分が加わったり、証券会社が増えたりと実際には、より複雑かと思います。複雑なほど可視化することで無駄な流れを整理したりとメリットが感じやすいと思います。

是非、試してみてください。

関連記事>>>家計簿・家計管理はスプレッドシート管理がおすすめ。