- 目指すFIREを明確化したい方

- トリニティスタディを詳しく見たい方

FIREの目安は、「年間支出の25倍の資産」とされています。しかし、FIREと言っても様々なレベルのFIRE生活があります。

『1億円貯まったら辞める』

『三菱サラリーマンの人が7000万でFIREしたから目標はそれぐらい』

『なんとなく残りの生涯賃金ぐらい』

など他人の情報を参考にしてなんとなく決めていませんか?

「なぜその金額が必要なのか」の根拠が明確でないとゴールがぼやけてしまいます。ゴールがぼやける事でたとえ目標とした金額が達成されても不安を感じ、望む生活に辿りつけない事にもつながります。

本記事は、自分の求めるFIRE生活を明確にして、出口戦略を立てようという内容になります。

あなたの目指すFIREとは?FIREの5つのステージ

まずは、以下の5つのステージであなたが望むのはどのステージなのかを明確化しましょう。

ステージ1:生きていく為の必要最低限のコストを資産収入と好きな労働で賄える

ステージ2:生きていく為の必要最低限のコストを資産収入で賄い

贅沢費は、好きな労働で賄う

ステージ3:生きていく為の必要最低限のコストを資産収入で賄いながら

好きな労働で、贅沢費と資産を増やしレベル4を目指す

ステージ4:生きていく為の必要最低限のコストと贅沢費を資産収入と好きな労働で賄える

ステージ5:生きていく為の必要最低限のコストと贅沢費を資産収入で賄える

生きていく為の必要最低限のコストとは?

望むステージが明確化されれば、次は生きていく為の必要最低限のコストを明確化する必要があります。注意点として、通常時の家計管理時とは違いあくまで生きていく為に最低限必要なコストを試算します。

我が家では家族4人の最低限の生活コストは月15万円/年間180万となりました。

試算の前提としては、インフラ(電気、水道、ガス、ネット環境)が整うレベルの田舎に住み、車を必要とするとしています。もちろん娯楽費などは含まず、被服費などもとりあえず着るものには困らないレベルです。

生きていく為の必要最低限のコストは、それぞれ異なる為、一度試算してみてください。

目標金額と4%ルール

支出が把握できたら次は目標金額の設定です。ここで登場するのが、有名なトリニティスタディ”4%ルール”です。

4%ルールは、資産を運用しながら、資産の4%を毎年売却しても資産が減らない可能性が高いことを示しています。つまり、資産の4%で1年間の支出をまかなえれば、労働することなく生活ができるということになります。

言いかえれば、1年間の支出の25倍の資産を手に入れることができば、経済的自由な生活を送れることになります。

例えば、年間支出が180万円であれば、4,500万円の資産を運用しながら、4%を取り崩していっても、資産はなくならないということです。

そして、資産の4%を売却しながらでも資産がなくならない期間はどのくらいなのか、トリニティスタディという有名な論文が示してくれています。

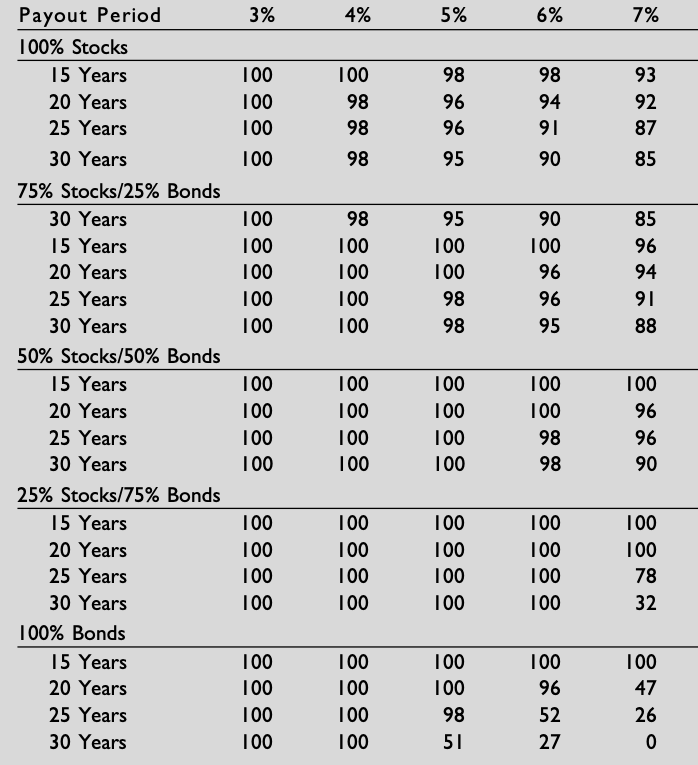

引用した下の表は、資産を定額(%)で毎年売却した場合、株式(Stocks)/債権(Bonds)の割合ごとに資産が残る確率を示しています。

例えば、資産が株式50%/債券50%の場合、4%の割合で売却しても30年後に資産が残っている確率は100%です。

1億円の資産を持っていた場合、資産を運用しながら、1億円の4%である400万円を毎年定率で売却すると、30年後に資産が残っている確率が100%ということを示しています。ちなみに、1億円の資産を運用せず毎年4%ずつ取り崩すと、25年でなくなってしまいます。

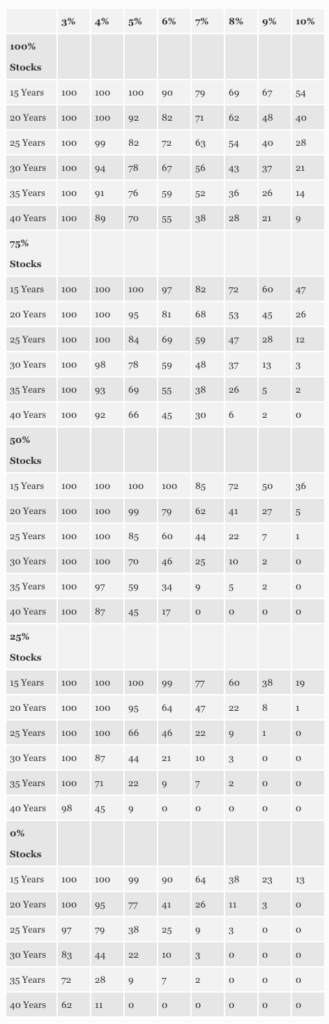

また、更新されたトリニティスタディによると、売却期間が40年まで延長して検証されています。

例えば、株式50%/債券50%の場合、4%の割合で売却した場合でも40年後に資産が残っている確率は87%です。年間支出が500万円であれば、12,500万円の資産を運用しながら、4%を取り崩していっても、60歳の定年から100歳になるまでの40年間はほぼ資産はなくならないと想定できます。

投資による資産形成をして、目標金額に到達した後に、資産だけから収入を得る場合、資産が減っていくと、なくなるのではないかは心配ですよね。過去のデータからは資産を運用しながら少しずつ取り崩しいくことで長期にわたり、資産を維持できることが示唆されています。

少しずつステージを上げていく選択肢もある

いきなり、ステージ5のFIREを目指すのではなく、サイドFIREを目指すのも一つの選択だと思います。

好きな仕事・自分にとってストレスではない仕事 + 資産の取り崩し2% で生活し、資産額を徐々に増加させる。

生きる為に働くから抜け出した後の仕事は、趣味と同じぐらい楽しいものかもしれません。

ステージ毎に必要な金額例

以下それぞれ、4%ルールに当てはめて必要額を割り出してみます。

●生きていく為の必要な最低限のコスト:180万/年

必要な金融資産:4,500万円

●不自由なく暮らせる生活コスト:300万/年

必要な金融資産:7,500万円

●贅沢して暮らせる生活コスト:400万/年

必要な金融資産:10.000万円

となります。

今回は以上です。少しでも参考になれば幸いです。

関連記事>>>家計のバランスシートは、スプレッドシートで作ると便利

関連記事>>>家計簿・家計管理はスプレッドシート管理がおすすめ。